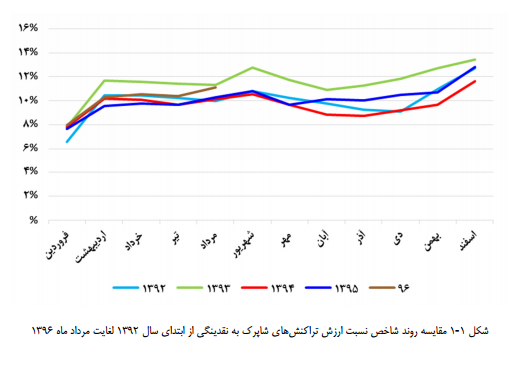

نسبت ارزش تراکنش های شاپرک به نقدینگی

این شاخص نشان می دهد که صنعت پرداخت الکترونیک تا چه میزان در اقتصاد ملی نقش داشته و چقدر در تسهیل مبادلات اقتصادی کشور موثر بوده است. برای بررسی نسبت ارزش تراکنش های شاپرک به نقدینگی، که به صورت الکترونیکی پرداخت شده، محاسبه میشود.

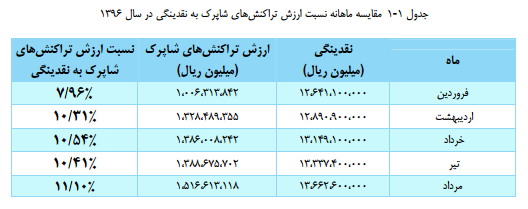

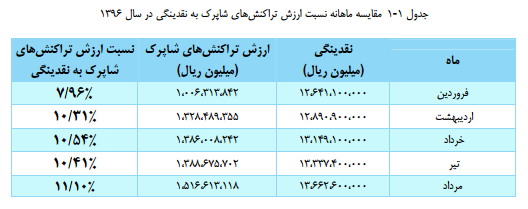

جدول ۱-۱ اطلاعات این ۲ درصدی از نقدینگی شاخص را نشان می دهد. به گزارش ایبِنا، شایان توجه است که به دلیل عدم انتشار آمار نقدینگی شهریور و مهر ماه توسط بانک مرکزی ج.ا.ا. ، در محاسبه این شاخص از اطلاعات موجود (تا مرداد ماه ۱۳۹۶) استفاده شده است.

در مرداد ماه ۱۳۹۶ ارزش تراکنش های شاپرک ۱۱.۱۰ درصد از کل نقدینگی بوده است که این شاخص نسبت به ماه تیر، افزایش ۰.۶۹ درصدی داشته است. در ماه مرداد، ارزش تراکنش های شاپرک رشد ۹.۲۱ درصدی داشته است که در قیاس با رشد ۲.۴۴ درصدی نقدینگی نسبت به تیر ماه، کاهش شاخص نسبت ارزش تراکنش های شاپرکی به نقدینگی نسبت به ماه تیر را در پی داشته است.

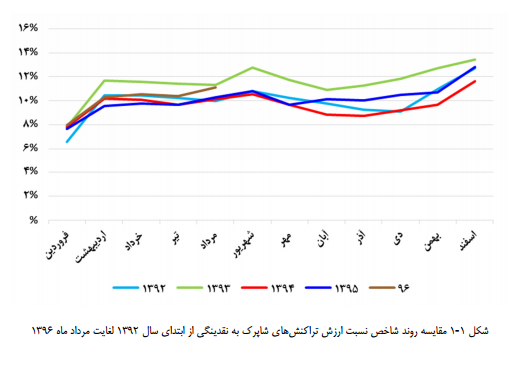

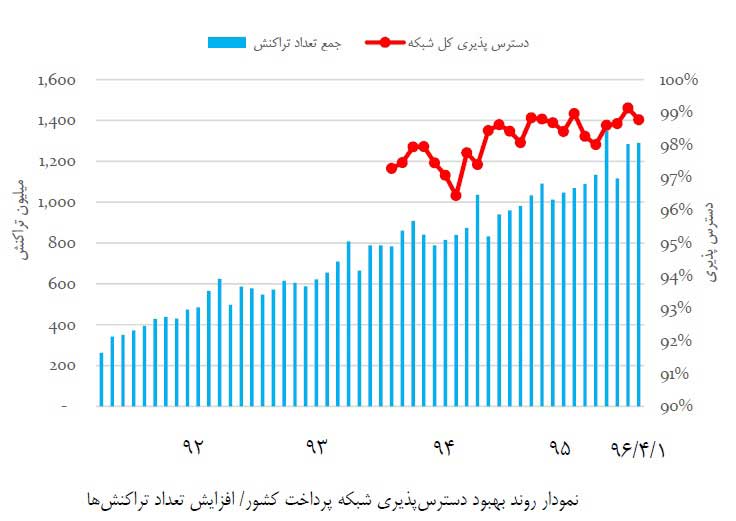

بررسی های ایبِنا حاکی است در زمان تولید گزارش حاضر، آمار میزان نقدینگی در ماه های شهریور و مهر منتشر نشده است، لذا نسبت ارزش تراکنش های شاپرک به نقدینگی به تفکیک هر سال در دوره ی زمانی سال ۱۳۹۲ لغایت مرداد ماه سال ۱۳۹۶ در شکل ۱-۱ ترسیم شده است که بیانگر روند رو به رشد و نوسانی این شاخص در مدت مورد بررسی است.

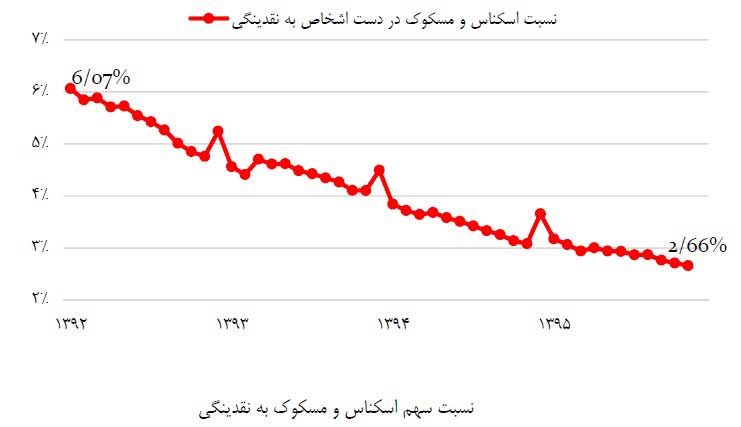

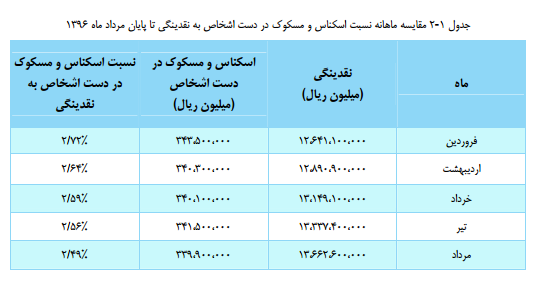

نسبت اسکناس و مسکوک در دست اشخاص به نقدینگی

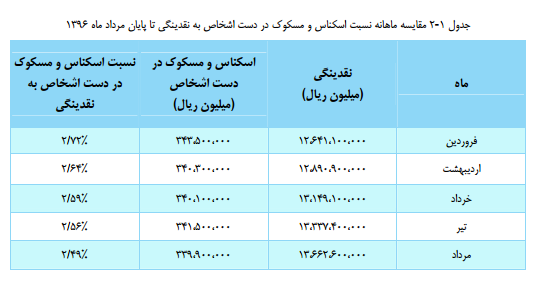

درصدی از نقدینگی که به صورت اسکناس و مسکوک در دست اشخاص جامعه وجود دارد و پرداخت نقدی را ممکن ساخته، در جدول ۱-۲ ارائه شده است.

در مرداد ماه ۱۳۹۶، ۲.۴۹ درصد از کل نقدینگی، متعلق به اسکناس و مسکوک در دست اشخاص بوده است که نسبت به مقدار مشابه در ماه خرداد کاهش ۰.۰۷ درصدی را تجربه کرده است. طبق گزارش ایبِنا، در مرداد ماه ۱۳۹۶ میزان نقدینگی با افزایش ۲.۴۴ درصدی همراه بوده و در مقابل میزان اسکناس و مسکوک در دست اشخاص با کاهش ۰.۴۷ درصدی همراه بوده است.

کاهش میزان اسکناس و مسکوک در دست اشخاص از یک سو و افزایش میزان نقدینگی از سوی دیگر منجر به کاهش سهم اسکناس و مسکوک از نقدینگی مرداد ماه ۱۳۹۶ شده است.

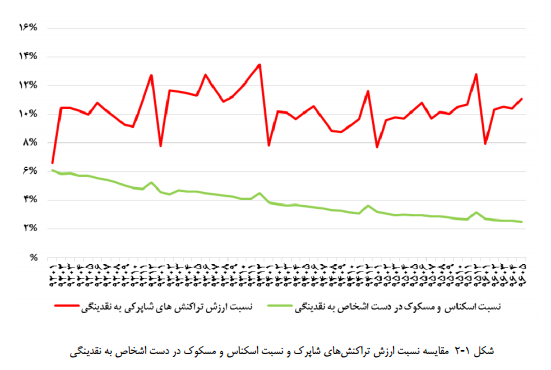

مقایسه نسبت ارزش تراکنش های شاپرکی و اسکناس و مسکوک در دست اشخاص به نقدینگی

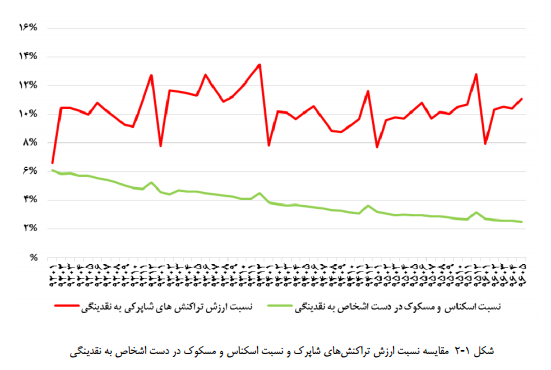

شکل زیر روند دو شاخص نسبت ارزش تراکنش های شاپرک به نقدینگی و نسبت اسکناس و مسکوک در دست اشخاص به نقدینگی را نشان داده و امکان مقایسه تغییرات ارزش تراکنش های پرداخت الکترونیک و حجم اسکناس و مسکوک در دست اشخاص را از کل نقدینگی در طول زمان، ممکن میسازد.

روند نسبت ارزش تراکنش های شاپرک به نقدینگی در طول مدت مورد بررسی (ابتدای سال ۱۳۹۲ تا مرداد سال ۱۳۹۶) دارای برآیند صعودی بوده است و از ۶.۶۱ درصد در فروردین ماه ۱۳۹۲ به ۱۱.۱۰ درصد در مرداد ماه ۱۳۹۶ افزایش یافته است. این در حالی است که درصد اسکناس و مسکوک به نقدینگی در طول این مدت روندی در مجموع کاهشی داشته و از ۶.۰۷ درصد به ۲.۴۹ درصد رسیده است.

به عبارت دیگر، گسترش نفوذ ابزارهای پذیرش، یکی از دلایل کاهش ۳.۵۸ درصدی نسبت اسکناس و مسکوک به نقدینگی در مدت مورد بررسی بوده است که انتظار میرود این روند کاهشی همچنان تداوم داشته باشد. کاهش این نسبت یکی از عوامل اصلی افزایش ضریب فزاینده و سالم سازی ترکیب نقدینگی در بازه زمانی اخیر بوده و باعث شده برای تامین نقدینگی، پول پرقدرت کمتری به اقتصاد کشور تزریق شود و بخشی از نیاز به پول فیزیکی برای پرداخت بهای کالاها و خدمات مورد تقاضا، با گسترش زیرساخت های لازم توسط شبکه پرداخت الکترونیک کارت جبران شود.

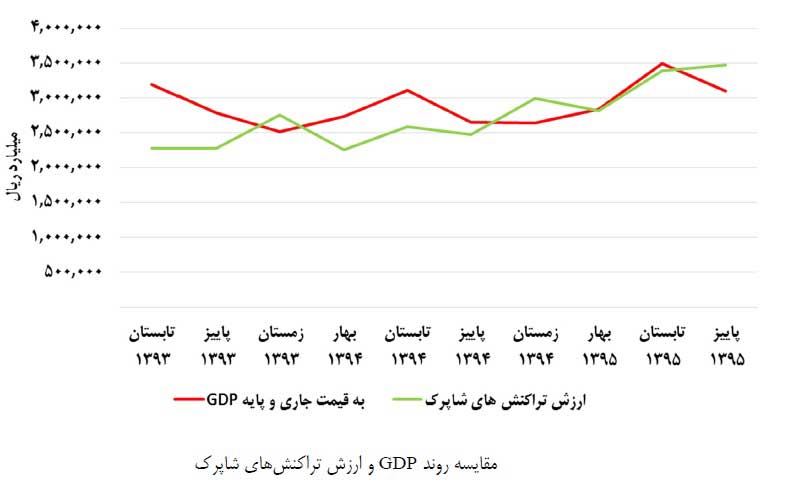

بررسی ارزش تراکنش های شاپرک و GDP در طول زمان

بر اساس انتظارات و در حالت عمومی، رابطه مستقیمی بین تقاضا در دوره مشخص و مبلغ پرداخت های صورت گرفته در آن دوره وجود دارد؛ چرا که بهای کالای مورد تقاضا به صورت الکترونیکی و یا نقدی پرداخت می شود. از سوی دیگر عواملی از قبیل تورم، نرخ بهره، رکود و رونق اقتصادی، اوضاع سیاسی و سایر عوامل، بر تقاضا، عادات و رفتار مصرفی آحاد جامعه اثرگذار است.

بر پایه گزارش ایبِنا، به عنوان مثال در یک اقتصاد رکودی، با کاهش تقاضا و خرید کالاها و خدمات، انتظار بر آن است که پرداخت وجوه چه به صورت نقدی و چه به صورت الکترونیکی در مجموع کاهش یابد. به عبارت دیگر روند ارزش پرداخت های الکترونیک کارتی، به تنهایی عملکرد شرکت شاپرک و یا اعتماد افراد جامعه به صنعت پرداخت الکترونیک کارتی را نشان نداده و لازم است بررسی ارزش تراکنش های کارتی را با توجه به وضعیت سیکلهای تجاری و دوره های رکود و رونق اقتصادی کشور و نسبت به تولید ناخالص داخلی مورد تحلیل قرار داد.

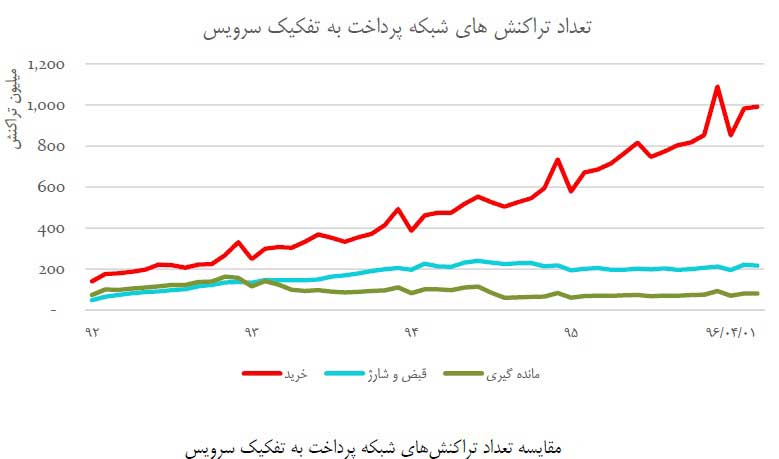

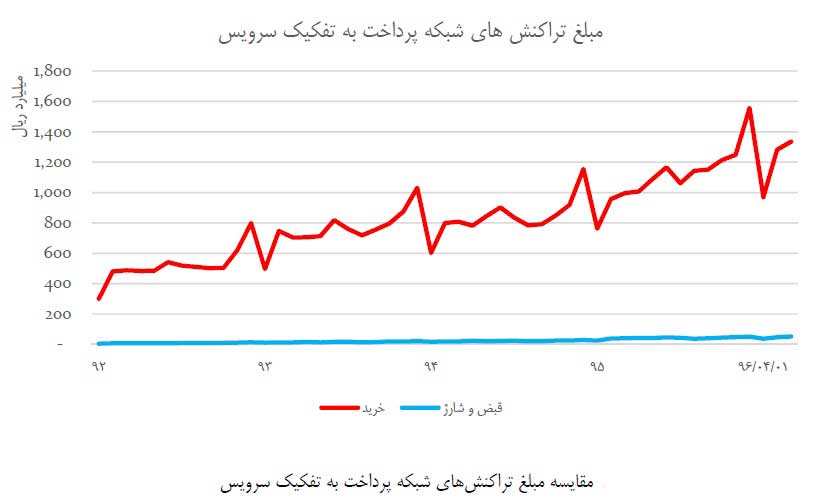

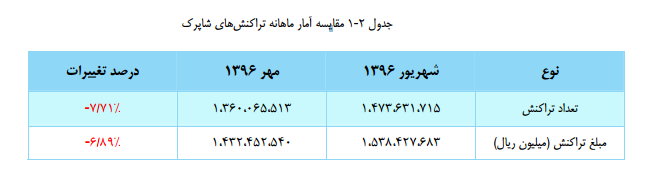

آمار تعداد و ارزش تراکنشهای شاپرک

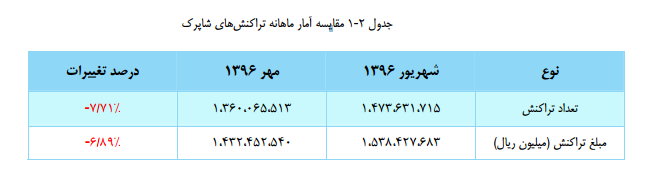

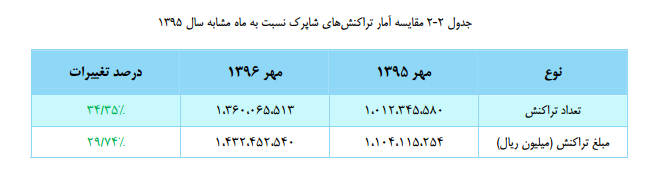

در مهرماه ۱۳۹۶ بالغ بر ۱، ۳۶۰ میلیون تراکنش با ارزش ۱، ۴۳۲ هزار میلیارد ریال در شبکه الکترونیک پرداخت کارت پردازش شده که نسبت به شهریور ماه کاهش ۷.۷۱ درصدی در تعداد و ۶.۸۹ درصدی در ارزش ریالی داشته است. در جدول ۲-۱ آمار تعداد و ارزش تراکنشهای شاپرک در شهریور و مهر ماه ۱۳۹۶ و درصد تغییرات آن درج شده است.

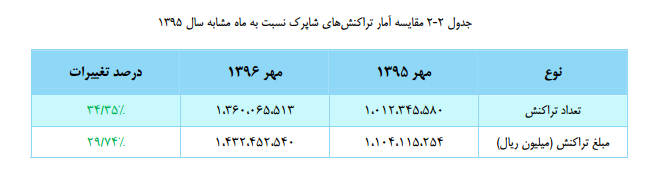

همچنین جدول ۲-۲ حاوی آمار تعداد و ارزش تراکنش های شاپرک در مهر ۱۳۹۵، مهر ۱۳۹۶ و درصد تغییرات آن است.

بر اساس مندرجات جدول ۲-۲ تراکنش های مهر ماه ۱۳۹۶ به نسبت ماه مشابه سال ۱۳۹۵ از نظر تعدادی ۳۴.۳۵ درصد و از نظر ریالی ۲۹.۷۴ درصد رشد داشته است. اما بخشی از رشد ارزش ریالی تراکنش ها ناشی از تورم در مدت مورد بررسی بوده است.

از جمله سایر عوامل تاثیر گذار بر رشد تعداد و مبلغ تراکنش های شاپرک، می توان به افزایش تعداد ابزارهای پذیرش، دارندگان کارت، کارت و افزایش میل به استفاده از شیوه های مختلف پرداخت الکترونیکی به جای استفاده از پول فیزیکی، اشاره کرد.

رشد حقیقی ارزش تراکنش های شاپرکی

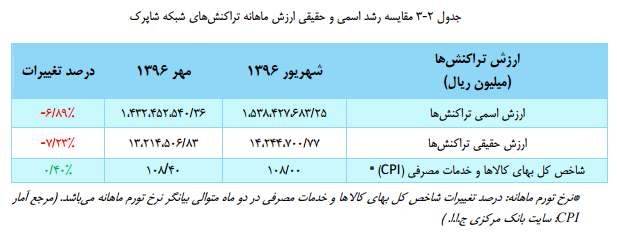

در اقتصاد برای ارائه تحلیل های قابل اتکا، متغیرهای ارزشی و مبلغی را به صورت حقیقی بررسی می کنند. به این مفهوم که متغییر ارزش اسمی را تورم زدایی کرده تا اثر عامل تورم موجب برداشت های اشتباه و انحراف در تصمیم گیری نشود. لذا شاخص مناسب تر برای بیان رشد ارزش تراکنش ها، بیان آن به صورت رشد حقیقی و تورم زدایی شده است.

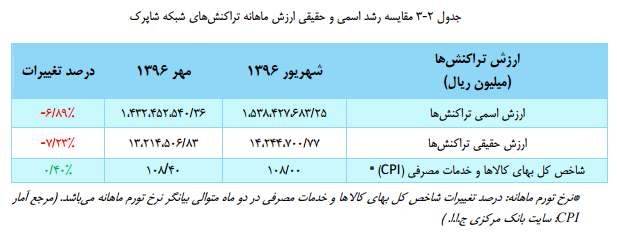

همانگونه که جدول ۳-۲ نشان میدهد ارزش اسمی تراکنش های مهر ماه ۱۳۹۶ نسبت به شهریور ماه کاهش ۶.۸۹ درصدی داشته و این در حالی است که ارزش حقیقی تراکنش ها در مهر ماه ۱۳۹۶ کاهش ۷.۲۳ درصدی را تجربه نموده است. ارزش حقیقی تراکنش ها در واقع ارزش تراکنش های شاپرکی بدون در نظر گرفتن اثرات تورم است. به عبارت دیگر ارزش تراکنش های شاپرکی که نسبت به نرخ تورم خالص سازی شده است، ارزش حقیقی تراکنش های شاپرکی را تشکیل می دهد.

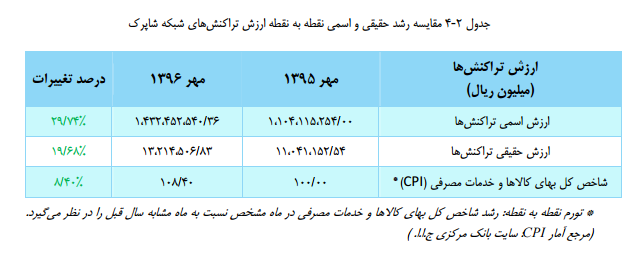

در ادامه طی جدول ۲-۴ مقایسه ای بین رشد حقیقی و اسمی نقطه به نقطه ارزش تراکنش های شبکه شاپرک آورده شده است.

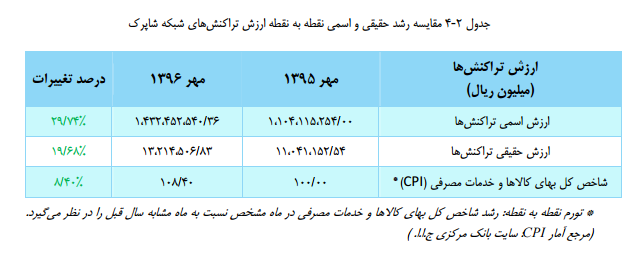

همانگونه که مشاهده می شود، مندرجات جدول ۲-۴ بیانگر رشد ۲۹.۷۴ درصدی در ارزش اسمی تراکنش ها در قیاس نقطه به نقطه بوده که میتوان آن را شاهدی برای افزایش استقبال عمومی از پرداخت الکترونیکی تفسیرکرد. همچنین ملاحظه میشود که رشد حقیقی ارزش تراکنش ها بدون در نظر گرفتن اثرات تورم محاسبه شده است ۱۹.۶۸ درصد می باشد.

همانطور که قبلا نیز اشاره شد ارزش حقیقی تراکنش های شاپرک در واقع ارزش تراکنش های شاپرک بدون در نظر گرفتن اثرات تورمی است.

عملکرد شبکه شاپرک در توزیع ابزار پذیرش

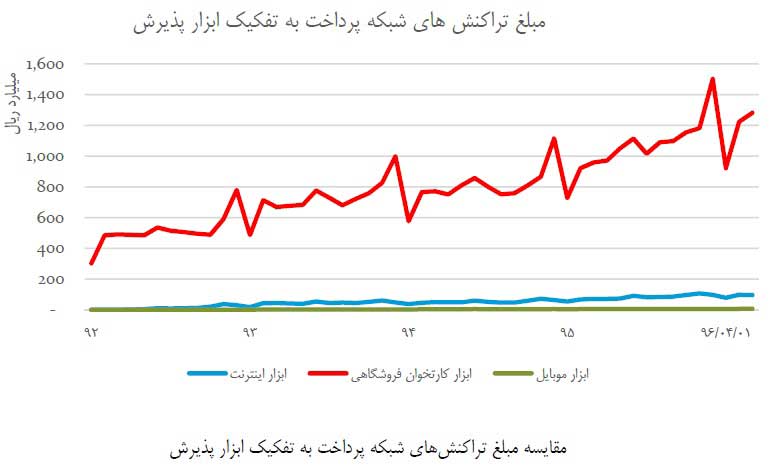

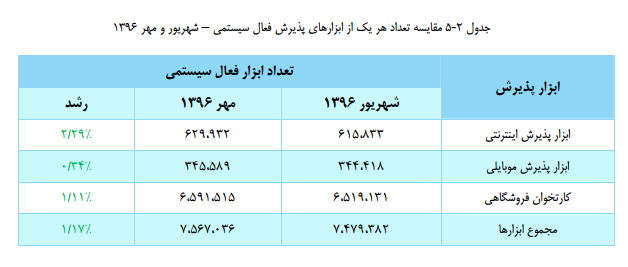

سوئیچ شرکت شبکه الکترونیکی پرداخت کارت (شاپرک) سه نوع “ابزار پذیرش اینترنتی”، “ابزار پذیرش موبایلی” و ” ابزار پذیرش کارتخوان فروشگاهی” را پشتیبانی می کند که در این بخش تعداد هر یک از این ابزارها، در کنار سایر عوامل نظیر تعداد تراکنش، دسترسی و توسعه شبکه پرداخت الکترونیک کارتی مورد بررسی قرار میگیرد.

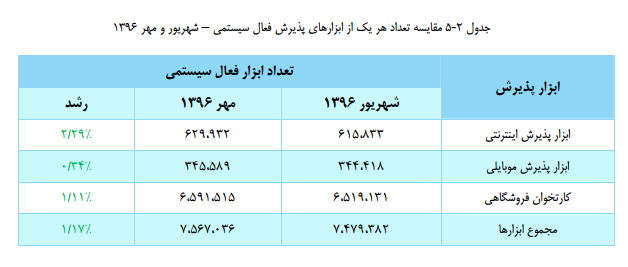

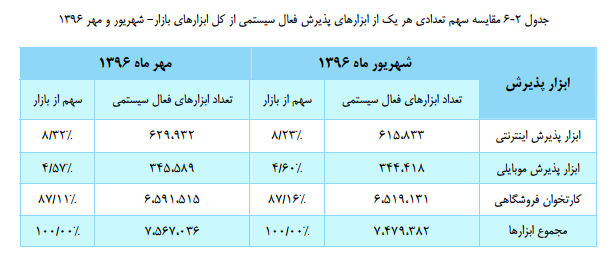

در مبحث بررسی تعداد ابزارهای پذیرش، به جهت قیاس بهترو تحلیل دقیق تر، از تعداد ابزار “فعال سیستمی” استفاده شده است. در همین راستا تعداد هر یک از ابزارهای پذیرش فعال سیستمی در مهر ۱۳۹۶ در قیاس با شهریور ماه ۱۳۹۶ در جدول ۲-۵ ارائه شده است.

بر اساس جدول ۲-۵ تعداد ابزارهای شاپرکی در مجموع نسبت به شهریور ماه ۱۳۹۶ رشد ۱.۱۷ درصدی را تجربه کرده اند.

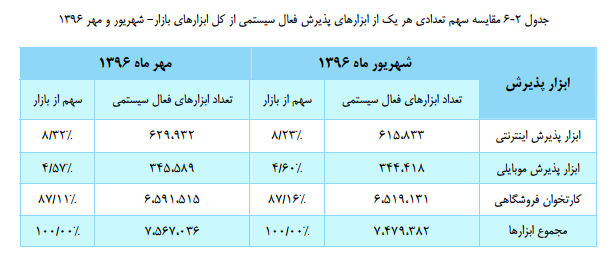

ابزارهای پذیرش موبایلی و اینترنتی و کارتخوان فروشگاهی در مهر ماه نسبت به شهریور ماه به ترتیب رشد ۲.۲۹، ۰.۳۴ و ۱.۱۱ درصدی را تجربه کرده اند در ادامه آمار سهم بازار هر یک از ابزارها در جدول ۲-۶ ارائه شده است.

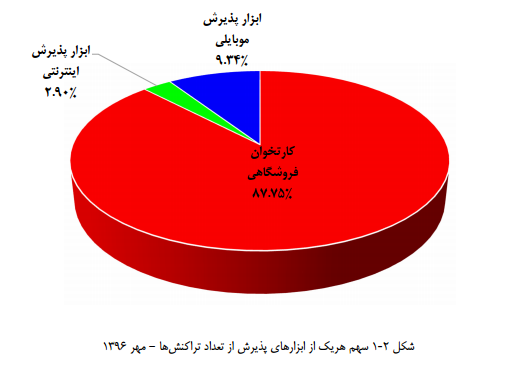

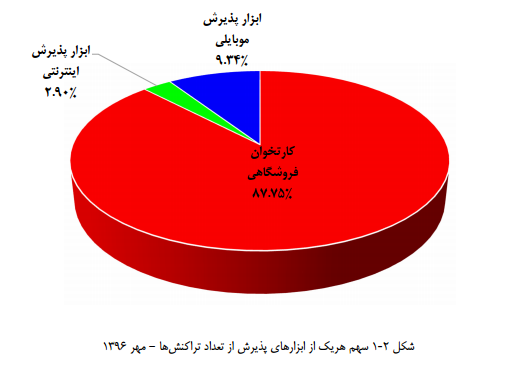

عملکرد هر ابزار پذیرش به لحاظ تعداد و مبلغ تراکنش ها سهم تراکنش های هر یک از ابزارهای پذیرش نیز شاخص دیگری است که در شکل ۲-۱ نشان داده شده است. همانطور که مشخص است کارتخوان فروشگاهی با سهم ۸۷.۷۵ درصدی، بیشترین تعداد تراکنش را در بین سایر ابزارهای پذیرش داشته است و ابزار پذیرش موبایلی و ابزار پذیرش اینترنتی به ترتیب در جایگاههای بعدی قرار گرفته اند.

همانگونه که در شکل مشخص است، بیشترین سهم بازار تراکنش های شاپرکی در اختیار ابزار کارتخوان فروشگاهی است. این در حالی است که عواملی مانند وجود محدودیت انجام تراکنش بر روی ابزار پذیرش موبایلی، تعداد بالای ابزار کارتخوان فروشگاهی، فراگیر بودن این ابزار، عدم نیاز این ابزار به تجهیزات مکمل دیگر نظیر کامپیوتر یا گوشی موبایل و عواملی از این دست را میتوان از جمله عوامل تاثیر گذار بر تعداد تراکنش های ابزار پذیرش کارتخوان فروشگاهی دانست.

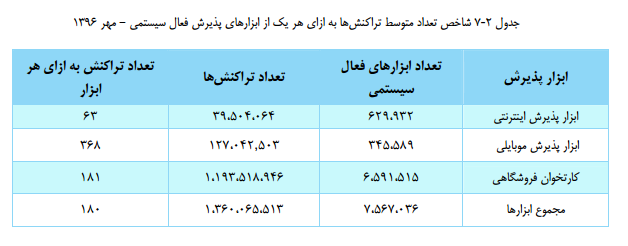

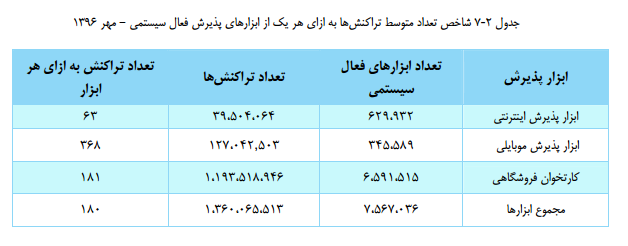

این در حالی است که به منظور استفاده از ابزار پذیرش اینترنتی، به بستر اینترنتی امن و در استفاده از ابزار پذیرش موبایل به وجود دستگاه گوشی تلفن همراه نیاز است که امکان دارد هنگام خرید در دسترس همگان قرار نداشته باشد. متوسط تعداد تراکنش به ازای هر یک از ابزارها در جدول ۲-۷ به خوبی قابل ملاحظه است.

متوسط تراکنش هر ابزار پذیرش شاپرکی در مهر ماه ۱۳۹۶، ۱۸۰ تراکنش است که این تعداد نسبت به مقدار مشابه در ماه گذشته ۱۷ واحدی (۸.۷۶ درصدی) را تجربه نموده است. بیشترین کاهش متوسط تعداد تراکنش مربوط به ابزار کارتخوان فروشگاهی است. با توجه به گسترش فعالیت ابزارهای NFC تعداد تراکنش های ابزار پذیرش موبایلی نیز در ماه های اخیر که این دست از پرداخت ها در شبکه به کار گرفته شده است دارای نوسانات فراوان است.

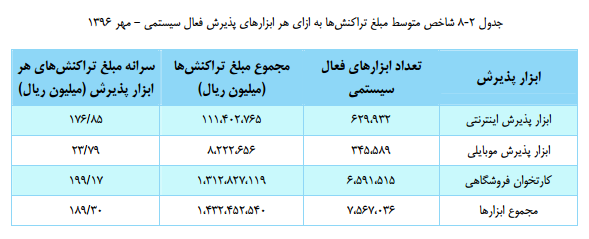

در مهر ماه متوسط تعداد تراکنش های موبایلی با کاهش ۷.۶۴ درصدی از ۳۹۸ تراکنش در شهریور ماه به ۳۶۸ تراکنش رسیده است. متوسط تعداد تراکنش هر ابزار کارتخوان فروشگاهی نیز با کاهش ۹.۰۱ درصدی نسبت به شهریور ماه به ۱۸۱ عدد در مهر ماه رسیده است. در ادامه طی جدول ۲-۸ به بررسی شاخص متوسط مبلغ تراکنش ها به ازای هر ابزار پذیرش فعال سیستمی پرداخته شده است.

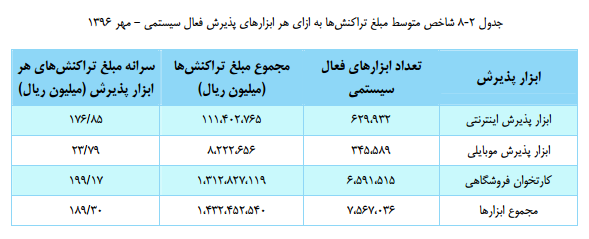

در مهر ماه متوسط کارکرد مبلغی تمامی ابزارها نسبت به ماه گذشته کاهش داشته است. متوسط مبلغ کارکرد هر ابزار کارتخوان فروشگاهی در مهر ماه با کاهش ۱۶.۳۹ میلیون ریالی به ۱۸۹.۳۰ میلیون ریال رسیده است.

متوسط مبلغ کارکرد هر ابزار اینترنتی نیز با کاهش ۱۳.۹۶ میلیون ریالی نسبت به شهریور ماه به ۱۷۶.۸۵ میلیون ریال به ازای هر ابزار در مهر ماه رسیده است. متوسط مبلغ کارکرد هر ابزار پذیرش موبایلی نیز با توجه به جدول ۲-۸ نزدیک به ۲۳.۷۹ میلیون ریال است که این میزان نیز نسبت شهریور ماه ۰.۱۲ میلیون ریال کاهش را تجربه کرده است.

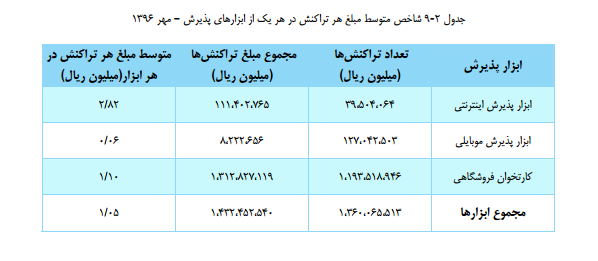

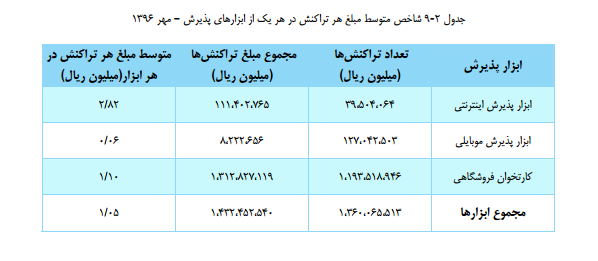

همانگونه که مشاهده می شود، جدول ۲-۹ حاوی اطلاعات متوسط مبلغ هر تراکنش در هر یک از ابزارهای پذیرش است. بر اساس این جدول تراکنش های ابزار پذیرش موبایلی به طور متوسط کمترین ارزش ریالی را داشته و ابزار پذیرش اینترنتی از این منظر رتبه نخست را دارد.

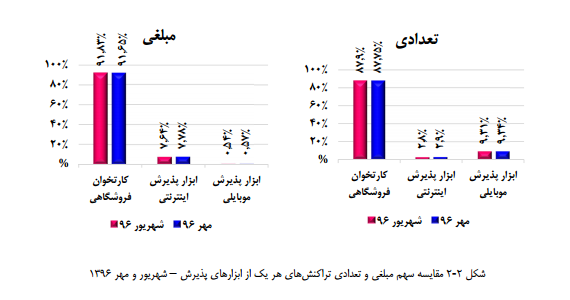

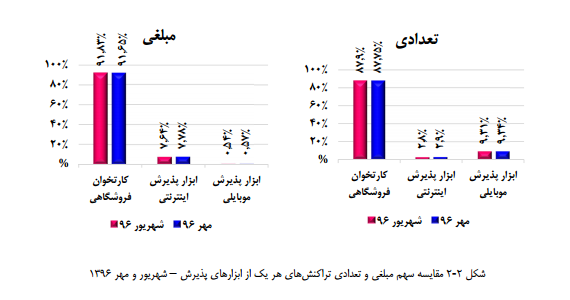

اطلاعات مربوط به تغییرات سهم تعدادی و مبلغی تراکنش های هر ابزار پذیرش، در ماههای شهریور و مهر ۱۳۹۶ در شکل ۲-۲ ترسیم شده است.

همانگونه که در شکل ۲-۲ ملاحظه میشود، تعداد و مبلغ تراکنش های ابزار پذیرش اینترتی در مهر ماه ۱۳۹۶ نسبت شهریور ماه به ترتیب افزایش ۰.۱ و ۰.۱۴ درصدی داشته است.

تعداد تراکنش های ابزار پذیرش موبایلی در مهر ماه نسبت به شهریور ماه افزایش ۰.۰۳ درصدی را تجربه کرده است و این در حالی است که مبلغ تراکنش های این ابزار نیز در مدت مشابه افزایش ۰/.۰۳ درصدی داشته است. در بررسی تعداد و مبلغ تراکنش های ابزار کارتخوان فروشگاهی نیز کاهش ۰.۱۵ درصدی در تعداد تراکنش ها و افزایش ۰. درصدی در مبلغ تراکنش ها مشهود است.

شکل ۲-۳ تغییرات سهم تعدادی و مبلغی تراکنش ها به ازای هر نوع ابزار پذیرش برای مهر ۱۳۹۶ و مقایسه آن با مهر ۱۳۹۵ را نشان می دهند.

همانگونه که این شکل مشاهده می شود، مبلغ تراکنش های ابزار پذیرش کارتخوان فروشگاهی در مهر ماه ۱۳۹۶ در حالی کاهش ۰.۳۴ درصدی را نسبت به مهر ۱۳۹۵ تجربه کرده است که تعداد تراکنش های این ابزار نیز در مدت مشابه نرخ رشد ۱.۵ درصدی را تجربه کرده است.

تعداد و مبلغ تراکنش های ابزار پذیرش اینترنتی نیز در مهر ماه ۱۳۹۶ به ترتیب با افزایش ۰.۳۷ درصدی و ۰.۲۹ درصدی نسبت به مهر ماه ۱۳۹۵ همراه بوده است. ابزار پذیرش موبایلی نیز با افزایش ۰.۰۵ درصدی در مبلغ تراکنش ها و کاهش ۱.۸۸ درصدی در تعداد تراکنش ها در مهرماه ۱۳۹۶ نسبت به مهر ماه ۱۳۹۵ همراه بوده است.

چند روز پیش شرکت ویزا از به کارگیری تعدادی از عناصر حسی پیشرفته خبر داد تا به کمک این ابزارها بتواند زمانی که مشتریان ویزا از وسایل متصل با قابلیت پرداخت برای انجام پرداختهایشان استفاده میکنند، پشتیبانی کند.

چند روز پیش شرکت ویزا از به کارگیری تعدادی از عناصر حسی پیشرفته خبر داد تا به کمک این ابزارها بتواند زمانی که مشتریان ویزا از وسایل متصل با قابلیت پرداخت برای انجام پرداختهایشان استفاده میکنند، پشتیبانی کند.

براساس آمار ارائه شده از سوی شاپرک، مبلغ تراکنشهای شاپرک با رشد ۲۹.۷۴ درصد و تعداد تراکنشها ۳۴.۳۵ درصدی در مهرماه امسال نسبت به مدت مشابه سال ۱۳۹۵ همراه بود.

براساس آمار ارائه شده از سوی شاپرک، مبلغ تراکنشهای شاپرک با رشد ۲۹.۷۴ درصد و تعداد تراکنشها ۳۴.۳۵ درصدی در مهرماه امسال نسبت به مدت مشابه سال ۱۳۹۵ همراه بود.