احسان باقری؛ سرپرست اداره توسعه بازار بانک اقتصاد نوین/ بانک یک سیستم پویا، منظم و در تعامل با محیط است. وقتی یک سازمان تشکیل و روابط نظاممندی بین اجزای تشکیلدهنده آن پدیدار میشود و درنهایت وقتی در یک محیط قرار میگیرد، یک سیستم بزرگتر را شکل میدهد که به دلیل وجود روابط قانونمند و هدفدار بین محیط و سازمانها، این مجموعه را در اصطلاح اکوسیستم مینامند.

احسان باقری؛ سرپرست اداره توسعه بازار بانک اقتصاد نوین/ بانک یک سیستم پویا، منظم و در تعامل با محیط است. وقتی یک سازمان تشکیل و روابط نظاممندی بین اجزای تشکیلدهنده آن پدیدار میشود و درنهایت وقتی در یک محیط قرار میگیرد، یک سیستم بزرگتر را شکل میدهد که به دلیل وجود روابط قانونمند و هدفدار بین محیط و سازمانها، این مجموعه را در اصطلاح اکوسیستم مینامند.

استقرار پایدار هر اکوسیستم منحصراً به مشارکت همه اجزای اصلی در ساختمان آن بستگی دارد. بدین ترتیب وقتیکه صحبت از اکوسیستم بانکداری میشود باید اجزا تشکیلدهنده آن و روابط اجزا با یکدیگر و محیط مورد تجزیه و تحلیل قرار گیرد. حال که در ادبیات بانکداری، موضوع بانکداری دیجیتال متأثر از تغییرات و تحولات فناوری در کانون توجه قرار گرفته است، بررسی و شناخت اکوسیستمهای بانکداری دیجیتال از ضرورتهای اولیه این تغییر پاداریم خواهد بود.

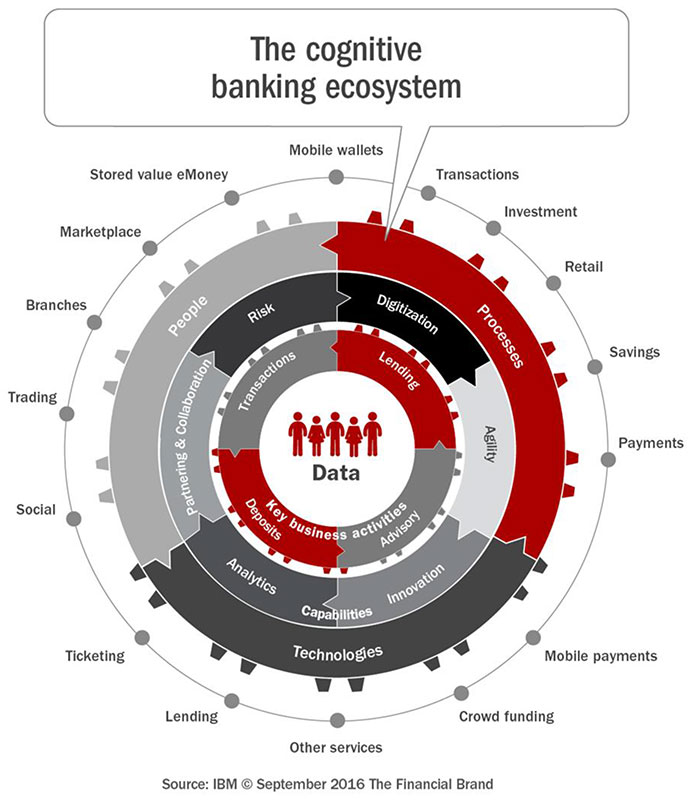

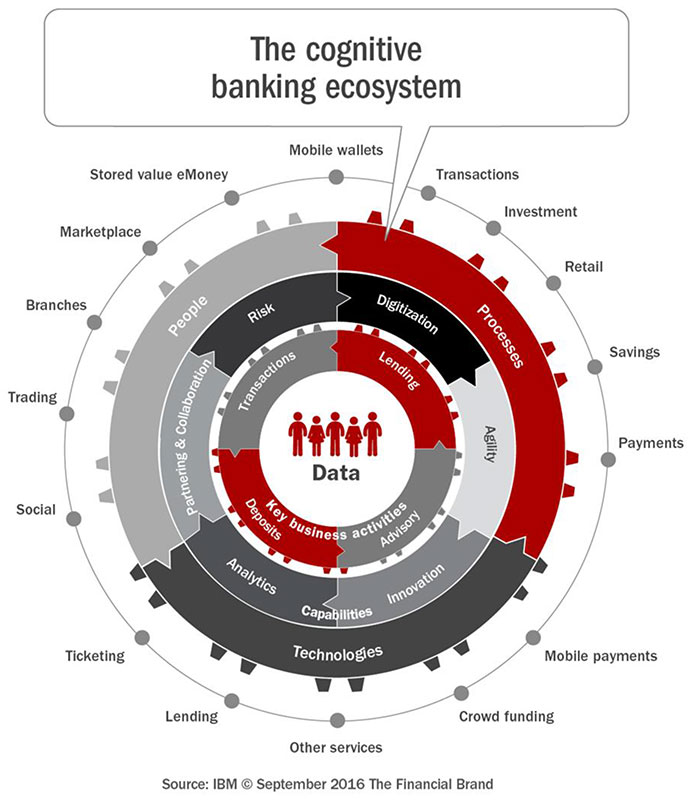

بر همین اساس در این یادداشت تلاش شده است با بهرهگیری از مدل نوین اکوسیستم بانکداری که توسط شرکت IBM در سال ۲۰۱۶ توسعهیافته است به اجزای اصلی اکوسیستم بانکداری دیجیتال اشاره شود. بدیهی است تجزیه و تحلیل ارتباط هر یک از اجزا با هم و موجودیت بانکداری دیجیتال با محیط کسبوکار بانکی نیازمند بررسی و تجزیهوتحلیلهای کارشناسانه در مجالی دیگر است.

ویژگی این مدل آن است که دیدگاهی جامع، روشن و دقیق از ایجاد یک اکوسیستم بانکداری دیجیتال در اختیار بانکداران قرار میدهد. بر اساس این مدل شناختی است که راهبران میتوانند یک نظام منسجم و کارآمد خلق کنند. این اکوسیستم را میتوان مرجعی مهم برای ایجاد نظام بانکداری دیجیتال تلقی کرد.

تشریح ابعاد اصلی اکوسیستم بانکداری دیجیتال

این اکوسیستم از ۵ لایه اصلی تشکیل شده است. لایه مربوط به دادهها، فعالیتهای کلیدی، توانمند سازها یا قابلیتها، زیرساختها و درنهایت ابزارها و محصولات تشکیلدهنده اجزای اصلی این مدل هستند.

هسته اصلی مدل

هسته اصلی این اکوسیستم را دادهها شکل دادهاند. محوریت خلق یک اکوسیستم اثربخش متناسب با واقعیت عصر دیجیتال را میتوان میزان دسترسی، توانایی مدیریت و امکان بهرهگیری از دادههای متنوع و گسترده در حوزه بانکداری برشمرد.

تمامی لایههای دیگر این اکوسیستم مبتنی بر همین دادهها، طرحریزی و پیادهسازی میشوند. بدین ترتیب میتوان ادعا کرد دادههای متنوعی از ویژگیهای مشتریان، رفتار آنها، پرتفوی مالی و غیر مالی و … هسته اصلی یک اکوسیستم جامع بانکداری دیجیتال را تشکیل میدهند. بر همین اساس، سطح دسترسی، کیفیت، جامعیت، بهروز بودن و صحت این دادهها نقش بسزایی در ایجاد یک نظام بانکداری دیجیتال کارآمد ایفا مینماید.

لایه فعالیتهای اصلی بانکداری دیجیتال

با عنایت به اینکه جذب منابع، مصرف منابع، انجام تراکنش و مشاوره، ۴ فعالیت اصلی کسبوکار بانکداری به شمار میروند، همین کارکردها را باید در حوزه بانکداری دیجیتال نیز مد نظر قرار داد. بانکداری دیجیتال باید برنامهها و اقدامات خود را در خصوص فعالیت اصلی بانکداری طراحی، اجرا و ارزش مورد انتظار مشتریان را ارائه نماید. بدیهی است که در بانکداری دیجیتال تمامی این فعالیتهای اصلی با شیوههای سنتی تفاوت ماهوی خواهند داشت.

همچنین نباید فراموش کرد که در این فعالیت اصلی موضوع مشاوره و تراکنش در نظام بانکی ایران در مراحل اولیه بلوغ و تکامل قرار دارد. نکته دیگر آنکه تدوین استراتژیهای کلان در خصوص فعالیتهای اصلی بانکداری، چارچوب راهنما برای خلق دیگر لایههای مدل را مشخص مینماید. استراتژیهای اثربخشی که بر اساس شرایط، تغییرات محیطی، ظرفیتها و فرصتها در این بخش تدوین میشوند، دیگر لایهها و بخشها را جهت میدهند. بهعنوان نمونه، برای کارکرد تراکنش، استراتژی خروج تراکنش از شعب که بهعنوان نمادی از بانکداری دیجیتال معرفی میشود باید در دیگر لایهها مورد توجه و پشتیبانی قرار گیرد. بر اساس این استراتژی است که توانمند سازها و زیرساختها و ابزارها و محصولات برای تحقق آن همراستا میشوند.

لایه توانمند سازها در بانکداری دیجیتال

توانایی تجزیه و تحلیل، نوآوری، ریسک، چابکی، همکاری و مشارکت، دیجیتالی شدن، اجزای اصلی تشکیلدهنده لایه توانمندسازها و قابلیت مورد انتظار در ایجاد اکوسیستم بانکداری دیجیتال است. تجزیه و تحلیل مؤثر دادهها، نوآوریهای مبتنی بر تکنولوژیهای روزآمد، مدیریت ریسکها به ویژه خطرات ناشی از فعالیتها در حوزه دیجیتال، دستیابی به چابکی مورد انتظار در فرایندها و عملیات، همکاری و مشارکت فعال با بازیگران اصلی و جدید و درنهایت بهرهبرداری کامل از چارچوبها و الزامات دیجیتال شدن در تمامی عرصههای بانکداری را میتوان از ویژگیهای اصلی این لایه برشمرد.

بدیهی است که ایجاد، توسعه و بهرهمندی از هر یک از عناصر، نیازمند شناخت دقیق و بهکارگیری منابع مؤثر در این خصوص است. ناگفته پیدا است که نظام بانکداری ایران در این لایه با ضعفهای جدی و سیستماتیک مواجه است. ناتوانایی در ایجاد نوآوری، عدم شناخت و توانایی مدیریت ریسک، فقدان چابکی، ابهام و نداشتن برنامه مشخص در خصوص همکاریها و مشارکتها، شناخت ناکافی از فلسفه و الزامات دیجیتال شدن و … نمایانگر ضعف ساختاری در نظام بانکی ایران است که درنهایت استقرار بانکداری دیجیتال را با موانع جدی مواجه میسازد.

لایه ابعاد چهارگانه زیرساختها بانکداری دیجیتال

بهصورت کلی برای پیشبرد استراتژیهای مربوط به فعالیتهای اصلی بانکداری دیجیتال، ۴ منبع اصلی مورد توجه قرار گرفته است. منابع انسانی، فناوری، فرآیند و ساختار اجزای اصلی این لایه را تشکیل میدهند. منابع انسانی به مهمترین منبع مزیت آفرین، در این اکوسیستم مورد توجه قرار گرفته است. بدین ترتیب برای تحقق بانکداری دیجیتال بازنگری و بازآفرینی سیاستها و اقدامات در حوزه منابع انسانی از ضرورتها و الزامات پایهای به شمار میرود.

موضوع فرآیندهای کاری متناسب با ویژگیهای دیجیتال شدن یکی از محورهای اصلی اکوسیستم قلمداد میشود (بهعنوان مثال مهمترین مصداق در چابک سازی بهعنوان یک قابلیت، مدون سازی و مستندسازی فرایندهای اصلی بانکداری مورد توجه است). فناوری یکی دیگر از زیرساختهای مورد نیاز در ساختن اکوسیستم بانکداری دیجیتال به شمار میرود که با توجه به غلبه فناوری بر زیستبوم کسبوکار بانکداری به یکی از پیچیدهترین و حساسترین موضوعات بدل شده است. ساختار مناسب نیز منبعی سازمانی برای تضمین هماهنگی و تقسیم کار مؤثر در بانکداری دیجیتال است.

بیتردید در حوزه زیرساختها نیز نظام بانکداری ایران نیازمند کار و نوآوری بسیار است. ایجاد ظرفیتها در این بخش مانند لایه توانمندسازها زمانبر بوده و به سرمایهگذاری عظیمی نیاز است. همچنین که بومیسازی آنها پیچیده و بسیار تخصصی است. این مهم در خصوص زیرساختهای جامعی چون ایجاد core banking، مدیریت یکپارچه منابع یا مدیریت ارتباط با مشتریان بیش از دیگر عناصر مشهود است.

واقعیت امروز نظام بانکداری ایران آن است که در ایجاد زیرساختها با ضعف جدی مواجه است. مدیریت توسعه منابع انسانی در نظام بانکی سالها است از تحولات این حوزه بازمانده و ضمن تحمیل هزینههای گزاف عملاً از بهکارگیری، آموزش و توانمندسازی، ایجاد انگیزش و بهرهوری نیروی انسانی ناتوان بوده است. همچنین بانکهای کشور در طراحی و پیادهسازی فرآیندهای اثربخش و کارآمد با مشکلات جدی دستوپنجه نرم میکنند، مهندسی فرایندها بهعنوان یکی از دانشهای مورد نیاز سازمانها هنوز در نظام بانکی جایگاه واقعی خود را پیدا نکرده است.

ساختارها بهعنوان پشتیبان استراتژیهای رقابتی و روزآمد عملاً کهنه، غیر اثربخش و مبهم هستند و توان کارشناسی در خصوص موضوع سازماندهی و طراحی ساختار در نظام بانکی ایران به چشم نمیخورد. درنهایت در حوزه فناوری نیز به جز پیشرفتها در بخشهای عملیاتی در دیگر حوزههای تصمیمگیری، مدیریت ریسک و … نابالغ و سنتی است. بدین ترتیب میتوان ادعا کرد تا زمانی که مشکلات لایه توانمند سازها و زیرساختها بهدرستی شناخته نشده و راهکارهایی برای آن اندیشیده نشود، استقرار جامع و اثربخش هر نظام بانکداری نوینی از جمله بانکداری دیجیتال دور از ذهن خواهد بود.

لایه ابزارها، خدمات و محصولات بانکداری دیجیتال

عناصر این لایه به شرط پیادهسازی لایههای درونی، دنیایی از فرصتهای مزیت آفرین را پیش روی بانکداری دیجیتال نمایان میسازد. دیگر موضوعات در بانکداری دیجیتال از ابزارها، کانالها، ارتباطات تا محصولات و خدمات و … در لایه پنجم مورد توجه قرار میگیرند. ارزشآفرینی در اکوسیستم بانکداری دیجیتال در این لایه تحقق مییابد. با این حال این فرصتها و ظرفیتها متأثر و معلول ساخت لایهها درونی هستند. همچنین تمایز و تفاوتها از کیفیت و نحوه ساختار این اکوسیستم نشئت میگیرد. همچنین این اکوسیستم بهسرعت در حال دگرگونی و تغییر است بدان معنی که هر تغییری در لایههای درونی، کل اکوسیستم را تحتالشعاع قرار داده و به نتایج متفاوتی منجر خواهد شد. از سوی دیگر تعامل اکوسیستم با محیط، فعالیت آن و ارتباط اجزا به خلق دادههای جدیدی منجر خواهد شد که بر کلیت آن اثر خواهد گذاشت.

برای روشن شدن کارکرد مدل، اگر استراتژی خروج فعالیتهای مربوط به تراکنشهای بانکی از شعب را که پیش از این مورد بحث قرار دادیم، در دیگر لایهها دنبال کنیم، بهاختصار میتوان روند کاری ذیل را بهعنوان نمونه تشریح کرد. دادهها و اطلاعات مربوط به انتظارات و رفتار مشتریان نشان میدهد که ۹۰ درصد خدمات مربوط به تراکنش را از طریق ابزارهای الکترونیک دریافت میکنند.

بدین ترتیب استراتژی خروج تراکنش از شعب، یک الزام در لایه فعالیتهای اصلی به شمار میرود. بر همین اساس لازم است در لایه توانمند سازها در خصوص نوآوریها این حوزه ایده پردازی و طرحهایی اجرا کرد. ریسک مشتریان و بانک موضوع دیگری است که برای شناخت و مدیریت آن تصمیم و تدابیر اتخاذ کرد. مشارکت با بازیگران و فعالان تراکنشهای مالی مانند فینتکها باید بررسی و راهکارهای اجرایی در نظر گرفته شود.

تجزیه و تحلیل رفتار، خرید و پرتفوی مشتریان برای طراحیهای بعدی تخصصی است که باید بدان پرداخت. راهکارهای چابکی متناسب با پیگیری این استراتژی را نیز باید ارائه کرد. در حوزه زیرساختها ایجاد ظرفیتهای مربوط به منابع انسانی دارای دانش و تخصص لازم برای اجرا و حمایت از این استراتژی مورد نیاز است. ساختار بانک متناسب با این راهبرد تغییر و در بخشهای جدید و مورد نیاز تقویت شود.

فرآیندهای خاص و مناسب برای انجام تراکنش در خارج از شعب توسعه یابند و درنهایت فناوریهای مورد نیاز فهرست و با سرعت پیادهسازی شوند. درنهایت خدمات و محصولات، کانالها، ابزارها و … متناسب برای مشتریان دارای رفتار تراکنش خارج از شعب خلق و ارائه شود.

در پایان با توجه به آموزههای این مدل کاربردی باید اذعان داشت که بانکداری دیجیتال مقولهای مورد نیاز و انتظار مشتریان است؛ اما برای تحقق این اکوسیستم کارهای بسیاری باید انجام شود. اولین گام در این سفر طولانی و پرمخاطره را میتوان توانایی شناخت، ایده پردازی، طراحی، تفکر استراتژی، تخصص، دانش روز و انگیزه عنوان کرد.

🗞منبع خبر: راه پرداخت

ایمان اسلامیان با اشاره به تحولات پیش روی بانکها در سال جدید، تغییرات حوزه بانکی را در این سال بسیار پرشتاب و نیازمند به فناوریهای مالی جدید توصیف کرد.

ایمان اسلامیان با اشاره به تحولات پیش روی بانکها در سال جدید، تغییرات حوزه بانکی را در این سال بسیار پرشتاب و نیازمند به فناوریهای مالی جدید توصیف کرد.

احسان باقری؛ سرپرست اداره توسعه بازار بانک اقتصاد نوین/ بانک یک سیستم پویا، منظم و در تعامل با محیط است. وقتی یک سازمان تشکیل و روابط نظاممندی بین اجزای تشکیلدهنده آن پدیدار میشود و درنهایت وقتی در یک محیط قرار میگیرد، یک سیستم بزرگتر را شکل میدهد که به دلیل وجود روابط قانونمند و هدفدار بین محیط و سازمانها، این مجموعه را در اصطلاح اکوسیستم مینامند.

احسان باقری؛ سرپرست اداره توسعه بازار بانک اقتصاد نوین/ بانک یک سیستم پویا، منظم و در تعامل با محیط است. وقتی یک سازمان تشکیل و روابط نظاممندی بین اجزای تشکیلدهنده آن پدیدار میشود و درنهایت وقتی در یک محیط قرار میگیرد، یک سیستم بزرگتر را شکل میدهد که به دلیل وجود روابط قانونمند و هدفدار بین محیط و سازمانها، این مجموعه را در اصطلاح اکوسیستم مینامند. وزیر ارتباطات و فناوری اطلاعات از آمادگی زیر ساختهای فناوری و زیرساختی اجرای بانکداری دیجیتال خبر داد و گفت: اجرایی شدن این نوع بانکداری در انتظار سیاست گذاری بانک مرکزی است.

وزیر ارتباطات و فناوری اطلاعات از آمادگی زیر ساختهای فناوری و زیرساختی اجرای بانکداری دیجیتال خبر داد و گفت: اجرایی شدن این نوع بانکداری در انتظار سیاست گذاری بانک مرکزی است. بانک بدون شعبه فرست دایرکت (First Direct)، یک بانک پیشرو در زمینه مشتری محوری و ارائه خدمات منطبق بر نیازهای گروه مشتریان هدف است.

بانک بدون شعبه فرست دایرکت (First Direct)، یک بانک پیشرو در زمینه مشتری محوری و ارائه خدمات منطبق بر نیازهای گروه مشتریان هدف است.