نیما امیرشکاری؛ مدیر گروه بانکداری الکترونیک پژوهشکده بانک مرکزی: در چند روزی که از سال ۱۳۹۷ میگذرد، دائم با خود فکر میکردم حمایت از کالای ایرانی در صنعت بانکداری چه مصادیقی پیدا میکند و آیا اصولاً در اقتصاد امروز دنیا، تأکید به تولید داخل به چه میزان توجیه خواهد داشت. قصد دارم از زاویه دیگری به این مسئله بپردازم و آن بحث اهمیت حقوق معنوی است که به ویژه در حوزه خدمات بیشتر از کالا نمود پیدا میکند. هنوز در سازمانهای بزرگ و دولت ما، اهمیت دارایی نامشهود و شیوههای ارزیابی آن ادراک نشده است و تمام فرایندها و روالها بر مبنای مشهودات صورت میگیرد. این در حالی است که قسمت اعظم داراییهای شرکتهای بزرگ در بورسهای نیویورک و لندن را دارایی نامشهود تشکیل میدهد.

نیما امیرشکاری؛ مدیر گروه بانکداری الکترونیک پژوهشکده بانک مرکزی: در چند روزی که از سال ۱۳۹۷ میگذرد، دائم با خود فکر میکردم حمایت از کالای ایرانی در صنعت بانکداری چه مصادیقی پیدا میکند و آیا اصولاً در اقتصاد امروز دنیا، تأکید به تولید داخل به چه میزان توجیه خواهد داشت. قصد دارم از زاویه دیگری به این مسئله بپردازم و آن بحث اهمیت حقوق معنوی است که به ویژه در حوزه خدمات بیشتر از کالا نمود پیدا میکند. هنوز در سازمانهای بزرگ و دولت ما، اهمیت دارایی نامشهود و شیوههای ارزیابی آن ادراک نشده است و تمام فرایندها و روالها بر مبنای مشهودات صورت میگیرد. این در حالی است که قسمت اعظم داراییهای شرکتهای بزرگ در بورسهای نیویورک و لندن را دارایی نامشهود تشکیل میدهد.

آنچه از آمارهای بینالمللی به دست میآید، بیانگر آن است که میزان توسعهیافتگی کشورها در اقتصاد امروز نسبت مستقیم با اهمیت بخشیدن و ارزشگذاری داراییهای نامشهود دارد. شناسایی و ارزشگذاری دارایی نامشهود، به معنی اهمیت دادن بیشتر به مغزافزار، مدیریت، تفکر، فرایندهای مناسب تولید و ارزشهای رقابتی است که حاصل جمع تمام این داراییها منجر به پایداری شرکت و تضمین اقبال مشتریان و به تبع آن سودآوری سازمان خواهد بود. در این حوزه شاید حقوق معنوی حتی ترجمه فارسی مناسبی برای Intellectual Property نباشد.

این مقدمه را گفتم تا در مورد خدمات بانکداری ایرانی در سال حمایت از کالای ایرانی تحلیلی داشته باشیم. موقعیت بانکها در این فضا از دو جنبه حائز اهمیت است. یکی خود بانک به عنوان یک سازمان ایرانی و ارائهکننده خدمات به مردم و دیگری نقش بانک به عنوان موتور محرک تولید در صنایع وامگیرنده.

در نقش اول، عملاً با ایجاد انحصار در بانکهای ایرانی به واسطه حذف رقبای خارجی و نوآوری در زمینه بانکداری اسلامی طی ۴۰ سال اخیر، نمونه یک صنعت ناکارآمد و دور از استانداردهای جهانی را ایجاد کردهایم که مشتری ناچار به پذیرش آن بوده است. به نظر من صنعت بانکداری ایرانی ۴۰ سال اخیر الگوی ناموفقتری از صنعت خودروسازی در کشور ارائه داده است و نتیجه آن علاوه بر زیان انباشته بانکها، ایجاد بازار غیرمتشکل پولی و از کار افتادن چرخه تولید کشور بوده است. امروز و در سال حمایت از کالای ایرانی، صحبت از اصلاح نظام بانکداری بر پایه اصول بینالمللی میکنیم و امید آن داریم که به نقطه اول باز گردیم و برداشتهای اشتباه از بانکداری اسلامی را اصلاح کنیم.

در نقش دوم، لازم است نظام بانکی، انجمن حسابداران خبره، سازمان مالیاتی کشور و سایر سازمانهای مرتبط نسبت به شیوه ارزیابی داراییهای نامشهود، شیوه افشای آن در صورتهای مالی و حمایت از اقتصاد دانشبنیان تجدید نظر کنند. نحوه کارشناسی طرحهای تجاری شرکتهای دانشبنیان با همان شیوهای صورت میگیرد که کارخانجات تولیدی ارزیابی میشود و عملاً با هیچ یک از روالهای جاری نمیتوان به این شرکتها تسهیلات مناسب ارائه داد.

حمایت از کالای ایرانی یا به اعتقاد من افزایش کیفیت تولید (که پذیرش مصرفکننده را در بر خواهد داشت)، چرخهای است که موتور محرک آن بازار پول و سرمایه است و قوه تفکر آن قوانین و بخشنامههای بالادستی. بهتر خواهد بود اگر در این سال به بخشهای فکری سازمانهای خود بیشتر اهمیت بدهیم و همچنین در مقام قانونگذار نسبت به هرآنچه تصویب میکنیم، بیشتر فکر کنیم. از این پس به تفکر قانون زدایی (deregulation) و گرهگشایی بیشتر از تفکر کنترلی و نظارتی نیازمندیم.

🗞منبع خبر: راه پرداخت

رییس شورای هماهنگی بانکهای دولتی با تاکید بر اشتغالزایی از طریق خدمات در حوزه فینتک گفت: حضور بانکها در این حوزه ضروری است.

رییس شورای هماهنگی بانکهای دولتی با تاکید بر اشتغالزایی از طریق خدمات در حوزه فینتک گفت: حضور بانکها در این حوزه ضروری است. یک کارشناس بانکداری الکترونیک گفت: خریدهای خرد مثل ساندویچ، پیتزا و … با استفاده از بیت کوین بیشتر جنبه نمادین دارد.

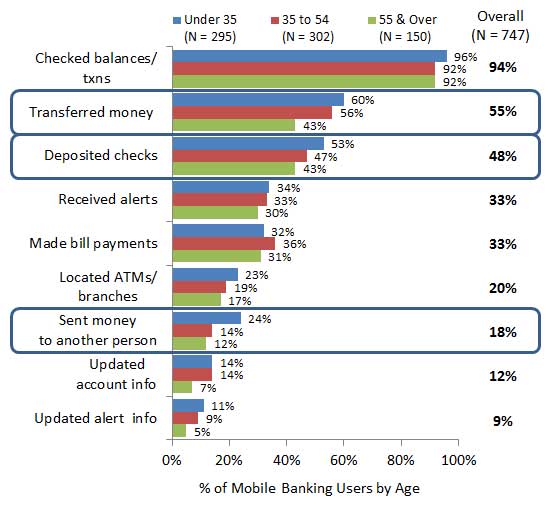

یک کارشناس بانکداری الکترونیک گفت: خریدهای خرد مثل ساندویچ، پیتزا و … با استفاده از بیت کوین بیشتر جنبه نمادین دارد. ۵۸ درصد دارندگان تلفنهای همراه هوشمند در انگلستان، برای بررسی وضعیت حساب خود، یک اپلیکیشن بانکداری موبایلی دانلود کردهاند و تقریبا ۵۰ درصد این افراد (که ۶۸ درصدشان زیر ۳۵ سال و ۳۱ درصد آنها هم ۵۵ سال به بالا هستند) جزو کاربران فعال بهشمار میروند.

۵۸ درصد دارندگان تلفنهای همراه هوشمند در انگلستان، برای بررسی وضعیت حساب خود، یک اپلیکیشن بانکداری موبایلی دانلود کردهاند و تقریبا ۵۰ درصد این افراد (که ۶۸ درصدشان زیر ۳۵ سال و ۳۱ درصد آنها هم ۵۵ سال به بالا هستند) جزو کاربران فعال بهشمار میروند.

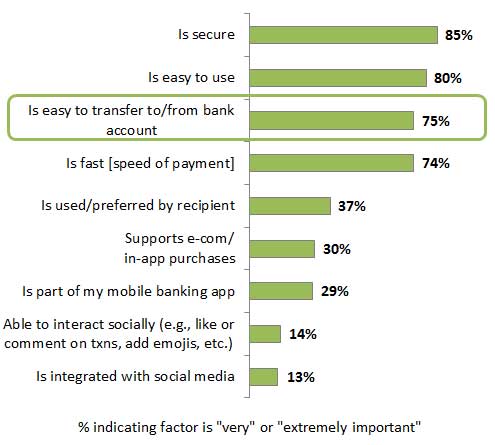

چه عواملی هنگام انجام پرداختهای فردبهفرد اهمیت دارند

چه عواملی هنگام انجام پرداختهای فردبهفرد اهمیت دارند به نقل از تک نیوز ورلد، تحقیق مذکور که توسط موسسه ویوپست و از طریق گفتگو با هزار آمریکایی صورت گرفته، نشان میدهد که حدود ۸۰ درصد از مردم آمریکا از استفاده از روشها و فناوریهای پرداخت الکترونیک و غیرکاغذی حمایت میکنند.

به نقل از تک نیوز ورلد، تحقیق مذکور که توسط موسسه ویوپست و از طریق گفتگو با هزار آمریکایی صورت گرفته، نشان میدهد که حدود ۸۰ درصد از مردم آمریکا از استفاده از روشها و فناوریهای پرداخت الکترونیک و غیرکاغذی حمایت میکنند.